财中社 李旼 2025-06-26 11:57 1.7w阅读

2021年12月,商汤以全球AI领域最大IPO之姿登陆港交所,市值一度突破1400亿港元。然而,截至2025年6月25日,其市值仅剩544亿港元,较巅峰缩水超6成。

上市三年,商汤(00020)市值从1400亿港元跌至544亿港元,累计亏损超500亿元。

为扭转困局,公司拆分业务、押注生成式AI与算力,却难挡资金枯竭与市场竞争的双重夹击。

市值腰斩,亏损难填

2021年12月,商汤以全球AI领域最大IPO之姿登陆港交所,市值一度突破1400亿港元。然而,截至2025年6月25日,其市值仅剩544亿港元,较巅峰缩水超6成。

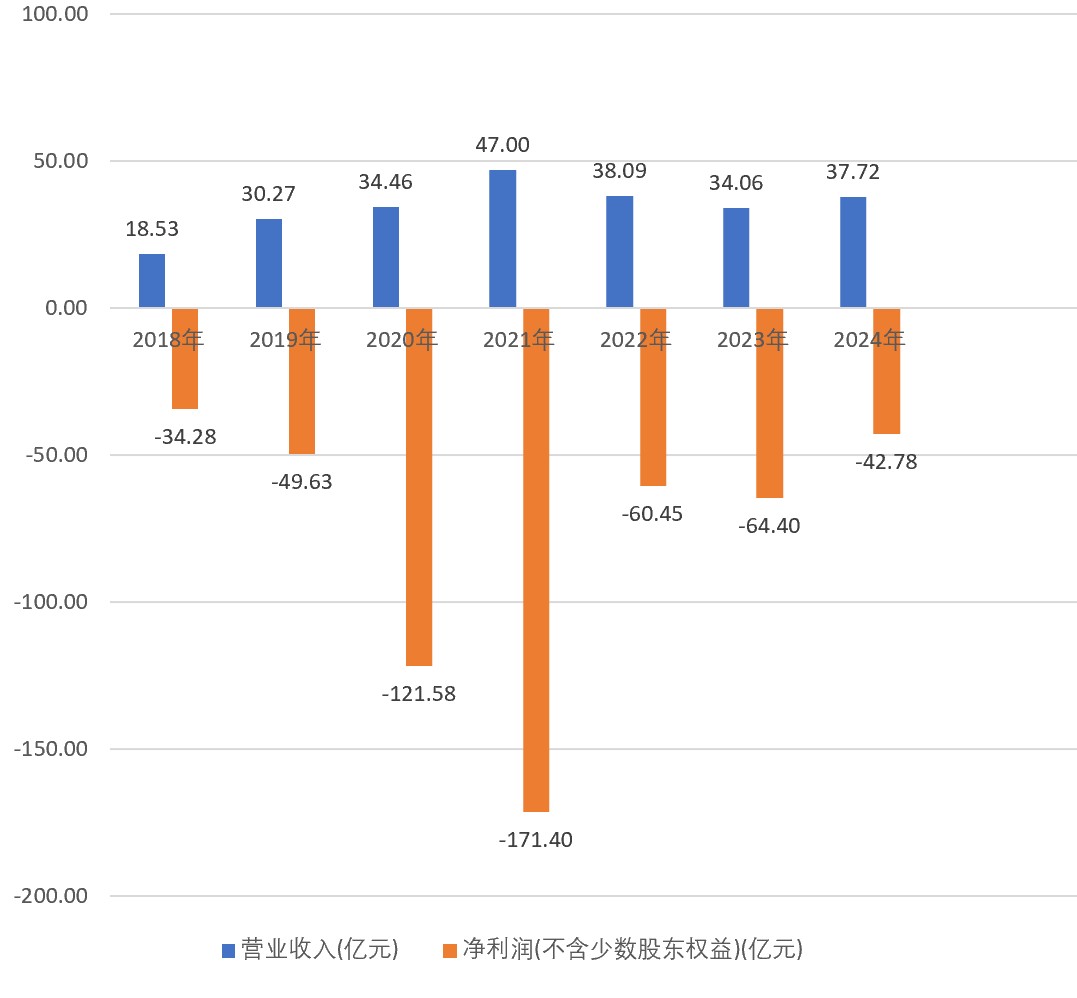

自2018年至2024年,公司累计亏损高达527亿元,而其2024年营收才37.7亿元,净亏损却高达43.07亿元,亏损额接近全年营收的115%,显示商业变现能力仍未形成。即便如此,公司2024年净亏损实际上已经同比收窄33.7%,减亏主要源于研发节奏调整和一次性费用减少。

商汤的收入增长疲软。2024年全年营收37.7亿元,同比增长10.8%,还不如2021年上市时的47亿元峰值。其中,生成式AI业务收入24亿元,同比增长103.1%,占总营收超63%,成为营收支柱。然而,该业务主要依赖政企合作的大模型应用和平台接入,To C市场拓展有限,变现路径尚未清晰。

传统视觉AI业务收入锐减,2024年智能汽车板块收入仅2.56亿元,同比下降33.2%,表明公司业务结构失衡。

业务拆分求生,阵量成烫手山芋

为缓解财务压力,商汤加速业务剥离。2023年,公司重组为生成式AI、传统AI和智能汽车三大板块。2024年12月,董事长兼CEO徐立宣布“1+X”战略,将智能汽车“绝影”、家庭机器人“元萝卜”、智慧医疗、智慧零售等业务拆分为独立公司,设独立CEO,寻求外部融资,意在保留高毛利业务,甩掉烧钱包袱。

AI芯片业务的分拆尤为引人注目。2020年成立的上海阵量,原为商汤全资子公司,专注对标英伟达A100的GPGPU芯片。2024年,商汤将其推向市场独立融资。今年1月,阵量完成A轮融资,5月获北京利尔(002392)等2.5亿元增资,投前估值15亿元。

然而,阵量业绩惨淡:2024年营收仅24万元,净亏损1.9亿元;2025年一季度营收为零,净亏损2286万元。业内人士透露,阵量分拆仓促,办公室仍依赖商汤设施,独立运营能力堪忧。

资本市场迅速反应,北京利尔增资公告次日股价暴跌9.10%,投资者用脚投票。

徐冰转战芯片,凸显战略摇摆

《财中社》发现,联合创始人徐冰的角色变动,折射出商汤在核心战略上的动荡与焦虑。作为公司“财神”,徐冰曾是AI创业圈的明星推手,外界一度将其与商汤的资本奇迹绑定。他不仅推动2018年6.2亿美元C轮融资和2021年12亿美元Pre-IPO融资,促成公司上市辉煌,还曾是滴滴、旷视、依图等AI创业公司争抢的投资人资源。

2019年,他对媒体自信表示:“我们每一轮估值都定得务实,让所有投资方赚到了大钱。”

然而,上市后商汤市值暴跌,早期投资人如阿里巴巴(BABA/09988)2023年清仓7.71亿股、软银截至2024年底持股降至4.8%。

来源:公司官网

2025年5月30日,商汤宣布徐冰卸任执行董事及董事会秘书,转任AI芯片业务负责人,疑将执掌上海阵量,这一调动被解读为管理层在亏损压力下的无奈之举。但是,AI芯片研发投入巨大,周期漫长,商汤2018年因美国芯片政策收紧开始自研,2020年成立阵量,却未能形成竞争优势。

业内人士直言:“AI芯片烧钱太快,流片动辄数亿,商汤与华为、寒武纪(688256)相比毫无优势,家底不厚搞芯片就是自杀。”阵量分拆前仍在用商汤编制招人,显示其技术与运营根基薄弱。相比2024年壁仞科技拿下多家央企订单、寒武纪营收超10亿元,阵量在营收和落地能力上远落后,技术积累与市场化能力均受质疑。

徐冰的转向标志着商汤押注芯片的又一次高风险转型,也意味着其“造血中枢”亲自下场补血。然而,在技术壁垒高企、国内竞争对手虎视眈眈的芯片赛道,徐冰能否复制融资神话,答案并不乐观。业内人士进一步指出,徐冰的调动可能不仅是技术押注,还带有为阵量分拆融资“站台”的意味。

优化降本,人才流失

商汤的组织调整伴随着剧烈阵痛。2021年至2024年,公司员工从6114人锐减至3756人,人员优化波及安防、自动驾驶、医疗、研究院等非核心部门。

公司称聚焦“大装置-大模型-应用”重点业务,进行组织和人才结构优化。然而,匿名员工透露,商汤曾以高薪从大厂挖角技术人才,2023年却因资金压力启动“腾笼换鸟”策略,用低薪新员工替换高薪老员工,以压缩成本。一名前员工表示:“当年为大装置项目高薪招人,如今优先砍高薪团队,技术骨干留不住。”

然而,公司人效并未显著提升,2024年营收37.7亿元均摊至3756名员工,人均营收仅约100万元,远低于百度(BIDU/09888)、阿里等大厂。商汤人员优化集中于传统AI和定制化项目,而大模型与大装置部门相对保全,凸显商汤对生成式AI的倾斜。

2023年12月,徐立宣称优化是为“推动资源集中化和集约化”,但内部员工质疑此举牺牲了非核心业务的技术积累,导致智慧城市、医疗等领域的客户合作受阻。例如,商汤曾依赖的智慧城市订单因裁员导致项目延滞,部分政企客户转向其他AI厂商。

知情人士指出:“有实力的技术岗早跳槽了,外面AI大厂待遇更好,商汤做管理才能赚高薪,普通员工看不到前景。”员工优化导致的项目延滞与人才流失,形成恶性循环,进一步削弱商汤的商业竞争力。

2024年,公司还缩减新加坡办公室规模,从市中心搬至低租金区域,显示资金压力已渗透到海外布局。

从视觉AI转向大模型,竞争格局难变

商汤将生成式AI视为突围希望。2025年4月,公司发布日日新SenseNova V6大模型,称在推理和数理分析方面超越GPT-4o,部分指标优于OpenAI最新模型。然而,市场竞争已进入白热化,腾讯(00700)、阿里、字节、百度等大厂凭借庞大服务器集群和生态资源,主导算力租赁与大模型应用市场。

商汤以视觉AI起家,长期专注于安防、智慧城市等To G场景,直到2023年才全面押注生成式AI,入局时间明显滞后于百度、阿里等同行。这一战略转向被视为追逐OpenAI引发的行业风口,更像是在主营业务遇冷、资本压力加剧下的自救式“再创业”。

尽管商汤在图像识别等领域具备技术积累,但大语言模型与算力训练体系对其而言是跨赛道挑战,短期内难以建立底层优势。目前,其生成式AI收入主要来自政企定制项目,To C市场尚无明确突破路径。业内人士认为,商汤的转型既有技术演进逻辑,也有顺势“讲故事”、分拆融资的成分,能否跑通变现闭环仍待观察。

例如,字节的豆包主攻To C写作和插件平台,快速积累用户规模,而商汤日日新更偏政企方案型,短期缺乏用户规模变现可能。商汤选择轻资产模式,强调算力与软件协同优化,声称推理效率领先行业15%至25%。但2024年财报显示,生成式AI收入24亿元虽增长103.1%,却未能扭转整体亏损,算力业务的造血能力未见明显成效。

商汤的算力租赁战略面临结构性挑战。业内专家指出,算力租赁是走量的游戏,大厂的AI卡数量已大幅领先商汤,商汤的服务器集群规模有限。2024年财报会上,管理层承认重资产投入是行业趋势,但商汤无力效仿阿里“三年千亿”的算力扩张,只能依靠轻资产模式求生。然而,轻资产的效率优势难以弥补硬件规模的差距,商汤在To B市场的议价能力持续下滑。

绝影前路受限,智驾业务难突围

在商汤拆分出的多个“X业务”中,智能汽车板块也曾被寄予厚望。其旗下品牌“绝影”涵盖智能驾驶、智能座舱和云端平台三大模块,试图构建软硬一体的智驾解决方案。然而,面对百度Apollo、华为ADS、小马智行(PONY)等科技巨头的快速推进,以及蔚来(NIO)、小鹏(XPEV/09868)、比亚迪(002594/01211)等主机厂自研系统的崛起,绝影的市场空间持续压缩。

来源:上海车展商汤绝影展台

2024年,车企自研浪潮加速。蔚来自主开发从智驾芯片到整车操作系统的全链条方案,比亚迪通过垂直整合实现感知、决策、执行一体化,显著降低对第三方供应商的依赖。相比之下,商汤的优势集中在算法和系统集成,缺乏车规级芯片、激光雷达等底层硬件的控制力,导致其方案在整车厂眼中可替代性偏高,竞争壁垒薄弱。

财务数据反映了这一困境。2024年,商汤智能汽车收入仅2.56亿元,同比下降33.2%。公司解释称,因战略聚焦调整,V2X等非核心方向收缩,同时某国际OEM的定制化研发服务订单减少,直接拖累该业务表现。

在拆分独立运营的背景下,绝影不仅面临技术能力提升的难题,还需在激烈竞合格局中寻找可持续的商业路径。业内人士指出,未来能获得主机厂整包方案订单的供应商,将更依赖软硬件协同与系统级能力,商汤若无实质突破,恐将陷入“方案多、落地少”的困局。

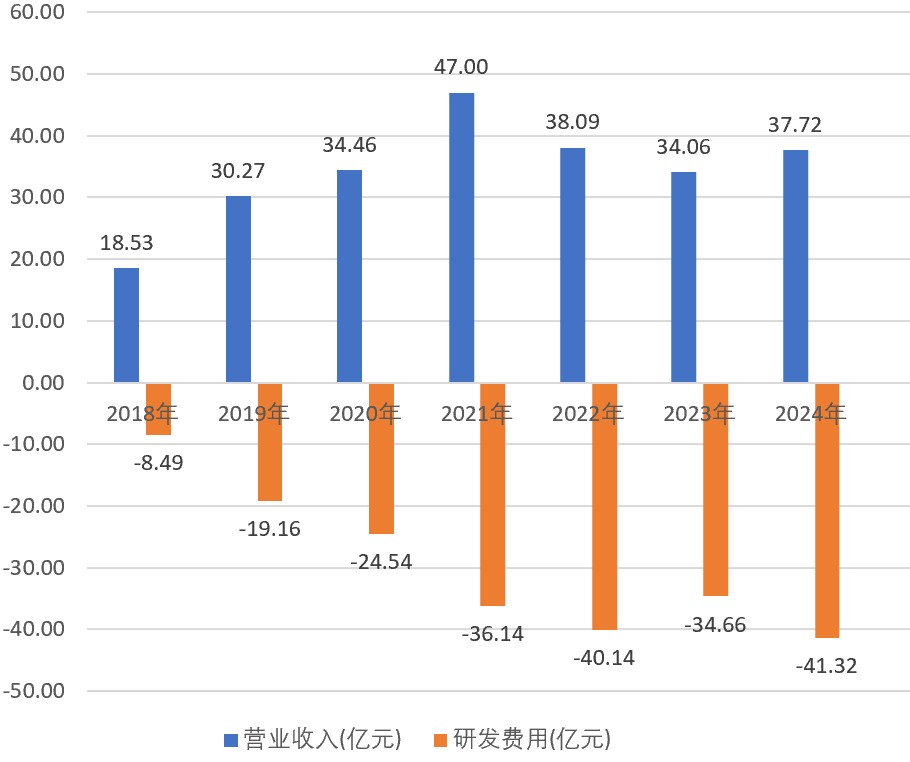

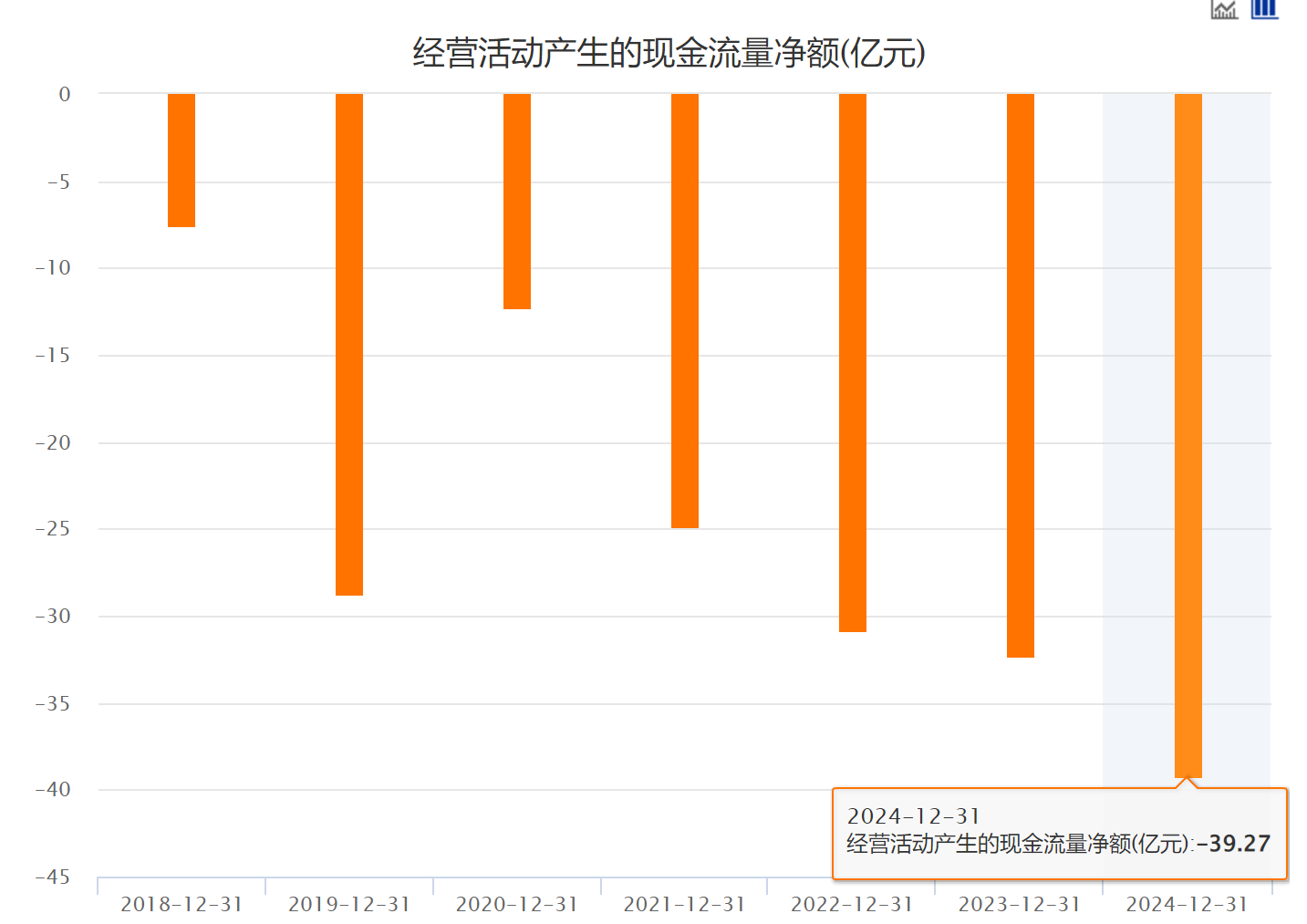

《财中社》注意到,商汤的困境远不止资金短缺。2018年至2024年,公司累计研发投入204.45亿元,其中2024年研发费用41.32亿元,同比增长19.2%,连续第三年超过全年营收(37.72亿元)。这种“烧钱”模式令现金流持续恶化,2021年至2024年,公司经营性现金流净流出分别为24.85亿元、30.84亿元、32.34亿元和39.27亿元。

商汤多次“追风口”“押赛道”,从智慧城市到元宇宙,再到生成式AI与算力,却始终未能摆脱高投入、低变现的魔咒。业内人士认为,商汤聚焦生成式AI方向正确,但其技术优势未转化为商业价值,目前来看盈利突破遥遥无期。